Finanzdienstleister wie Banken, Sparkassen und Versicherungen sind wichtige Akteure bei der Transformation zu einer CO2-neutralen und klimaresilienten Wirtschaft und bei der Umsetzung des europäischen „Green Deal“. Sie haben die Aufgabe, die Finanzierung von Investitionen zur Umsetzung nachhaltiger Unternehmensziele für Klimaschutz und Klimawandelanpassung zu ermöglichen. Zudem sind sie aufgefordert, klimabezogene Risiken im Finanzsystem besser zu erkennen und gezielt zu managen, also eine entsprechende finanzielle Vorsorge zu treffen. Angestrebt wird eine höhere Transparenz im Finanzwesen, sodass diejenigen, die Geld anlegen, informierte Entscheidungen treffen können.

Finanzdienstleister stehen in besonderer Verantwortung, mit einem zielgerichteten Risikomanagement zu verhindern, dass die Folgen des Klimawandels auf die Finanzmärkte durchschlagen und zu einer Destabilisierung führen. Dieses Risiko lässt sich reduzieren, indem Banken und Investoren Klimarisiken systematisch in ihren Arbeitsprozessen berücksichtigen. Sie müssen sich darüber klar sein, dass sie als Kapitalgeber von Unternehmen der Realwirtschaft, die infolge physischer Klimarisiken möglicherweise finanzielle Einbußen erleiden oder gar illiquide werden, auch selbst stark betroffen sein können.

Bei den Finanzministerien und Zentralbanken der G20-Staaten gibt es seit Mitte der 2010er-Jahre zunehmend Befürchtungen, dass sowohl ein starker Klimawandel als auch eine wirksame Klimaschutzpolitik das Potenzial haben, die Finanzmarktstabilität zu beeinträchtigen. Vor diesem Hintergrund wurde vom FSB, das als eine internationale Einrichtung für die G20 arbeitet, die TCFD eingerichtet, die sich aus Fachleuten der Real- und Finanzwirtschaft zusammensetzt. Sie hat untersucht, welche Informationen Finanzmarktakteure von Unternehmen benötigen, um klimabezogene Risikoabschätzungen vornehmen und darauf aufbauend Empfehlungen entwickeln zu können.

Die Empfehlungen der TCFD zur verbesserten Berichterstattung aus dem Jahr 2017216 sind in die Überarbeitung der europäischen „Corporate Social Responsibility“-Richtlinie (CSR-Richtlinie) aus dem Jahr 2014 eingegangen. Die novellierte „Corporate Sustainability Reporting Directive – CSRD“ von 2022 sieht nun deutlich erweiterte nichtfinanzielle Berichtspflichten vor. Diese sollen künftig deutlich machen, wie resilient die Unternehmen gegenüber dem Klimawandel und den Auswirkungen einer wirkungsvollen Klimaschutzpolitik sind. Im engen Zusammenhang mit diesen europäischen Richtlinien steht die 2020 in Kraft getretene europäische Taxonomie-Verordnung. Danach müssen Finanzmarkteilnehmer, die Finanzprodukte anbieten, zukünftig in ihren Erklärungen angeben, welche Anteile ihres Portfolios Taxonomie-konform sind. Als Taxonomie-konform gelten Aktivitäten, die der Erreichung der oben genannten Ziele des „Green Deal“ dienen.

Ergänzt oder erweitert werden diese Berichtspflichten auch durch die bevorstehenden Regulierungen von deutschen und europäischen Aufsichtsbehörden wie der BaFin und der EBA. So müssen systemrelevante Banken zukünftig die Summen von Krediten, die gegenüber physischen Klimarisiken exponiert sind, gemäß Säule 3 (erhöhte Standards für die Offenlegung) der Eigenkapitalvorschriften des Basler Ausschusses für Bankenaufsicht (Basel III) differenziert nach geographischer Zuordnung und Sektor offenlegen (siehe auch Indikator IG-R-1).

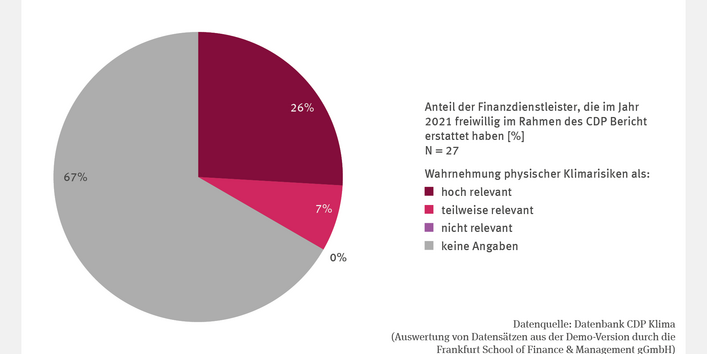

Aufbauend auf diesen neu zu generierenden Datensätzen werden sich in Zukunft deutlich validere Aussagen zum Risikomanagement von Finanzdienstleistern treffen lassen. Der hier dargestellte Indikator zur Wahrnehmung der Relevanz physischer Klimarisiken bei Finanzdienstleistern ist vor diesem Hintergrund als ein Stellvertreter-Indikator zu betrachten, der nach Verbesserung der Datenverfügbarkeit zwingend weiterzuentwickeln ist. Er basiert auf Daten des CDP (vormals Carbon Discloure Projekt), im Rahmen dessen seit rund 20 Jahren Unternehmen der Finanzwirtschaft und Realwirtschaft freiwillig zu Treibhausgasemissionen und weiteren Umweltauswirkungen ihrer Geschäftstätigkeit berichten. Im CDP-Klima treffen die berichtenden Unternehmen Aussagen dazu, wie sie die physischen Klimarisiken für ihre Unternehmenstätigkeit einschätzen.

Von den 27 Finanzdienstleistern, die im Jahr 2021 im Rahmen von CDP-Klima berichtet haben, haben mehr als zwei Drittel keine Einschätzung zur Relevanz physischer Klimarisiken abgegeben. Die übrigen Unternehmen haben diese als relevant oder auch hoch relevant bewertet, keines hat die Relevanz direkt negiert. Von dem hohen Anteil nicht getätigter Einschätzungen könnte man auf Unsicherheiten bei der Bewertung dieser Risiken oder auf eine fehlende Auseinandersetzung mit diesen Herausforderungen rückschließen.

In Anbetracht der geringen Anzahl der Finanzdienstleister, die berichtet haben, können die Auswertungen nicht als repräsentativ erachtet werden. Allerdings kommt eine Umfrage der Bundesbank und der BaFin, die im April 2022 unter 1.300 kleinen und mittelgroßen Banken und Sparkassen in Deutschland durchgeführt wurde, zu einem ähnlichen Ergebnis: Die Klimarisiken werden als nur gering bis moderat eingeschätzt217.

Die vermutete Geringschätzung der Relevanz von Klimarisiken birgt das große Risiko, dass die Finanzdienstleister die physischen Klimarisiken weder systematisch erfassen noch angemessen einpreisen. Sie werden dann auch nicht die erforderlichen Impulse zur Minderung der materiellen Klimarisiken an die Unternehmen der Realwirtschaft geben, die von ihnen mit Finanzmitteln ausgestattet werden.

217 - TCFD – Task Force on Climate-related Financial Disclosures 2017: Recommendations of the Task Force on Climate-related Financial Disclosures. Final Report. Basel, 66 S. https://www.fsb-tcfd.org/wp-content/uploads/2017/06/FINAL-2017-TCFD-Report-11052018.pdf